Banking Awareness in Telugu : Overview

Banking Awareness in Telugu : SBI,IBPS RRB,IBPS & RBI వంటి అన్ని బ్యాంకింగ్ పరీక్షలలో స్టాటిక్ అంశాలు,కంప్యూటర్ అవేర్నెస్,బ్యాంకింగ్ అవేర్నెస్ అనే మూడు విభాగాలు ఎంతో ప్రత్యేకమైనది.SBI,IBPS RRB,IBPS & RBI పరీక్షల తుది ఎంపికకు అవసరమైన అదనపు మార్కులను పెంచడంలో సహాయపడుతుంది.SBI,IBPS RRB,IBPS & RBI మెయిన్స్ పరీక్ష మరియు ఇంటర్వ్యూ రౌండ్లో బ్యాంకింగ్ అవగాహన ప్రశ్నలు అడుగుతారు.ఈ వ్యాసంలో, SBI,IBPS RRB,IBPS & RBI మరియు అన్ని బ్యాంకు పరీక్షలకు ఉపయోగ పడే విధంగా బ్యాంకింగ్ అవేర్నెస్ విభాగాలలోని ప్రతి అంశాలను మేము అందిస్తున్నాము.

- స్టాటిక్ అంశాలు

- బ్యాంకుల అవగాహన మరియు

- కంప్యూటర్ అవగాహన

Banking Awareness PDF లలో భాగంగా బ్యాంకింగ్ కు సంబంధించిన అంశాలపై పూర్తి విశ్లేషణ మరియు అవగాహన చాల అవసరం. SBI,IBPS RRB,IBPS & RBI వంటి అన్ని పరీక్షలలో Banking Awareness చాలా కీలకం కానున్నది. బ్యాంకు పరీక్షలకు సిద్ధమయ్యే ప్రతి ఒక్కరు తప్పకుండా ఈ అంశం మీద పూర్తి అవగాహన కలిగి ఉండాలి. మేము అందించే Banking Awareness PDFలలో మీకు చాప్టర్ ప్రకారం పూర్తి సమాచారం ఇక్కడ మీరు పొందగలరు.

Banking Awareness in Telugu : బ్యాంకింగ్ రంగంలో ఎదురయ్యే ప్రమాదాలు

బ్యాంకింగ్ రంగంలో అనేక ప్రమాదాలు ఉన్నాయి కానీ మేము బ్యాంకింగ్ రంగానికి సంబంధించిన ప్రధాన ప్రమాదాల గురించి మీకోసం వివరించానున్నాము.

1.) క్రెడిట్ రిస్క్: ఇది బ్యాంకులకు అతిపెద్ద ప్రమాదమైనది మరియు ఇది సంభవించినప్పుడు తీవ్రమైన ప్రభావం చూపిస్తుంది. రుణగ్రహీతలు లేదా కౌంటర్పార్టీలు ఒప్పంద బాధ్యతలను నెరవేర్చడంలో విఫలమైనప్పుడు మరియు రుణగ్రహీతలు అసలు లేదా వడ్డీ చెల్లింపులో డిఫాల్ట్గా ఉన్నప్పుడు దాన్ని క్రెడిట్ రిస్క్ అంటారు. డిఫాల్ట్లు తనఖాలు, క్రెడిట్ కార్డులు మరియు స్థిర-ఆదాయ సెక్యూరిటీలపై సంభవించవచ్చు.

బ్యాంకులు తమ వ్యాపార నమూనా యొక్క స్వభావం కారణంగా క్రెడిట్ రిస్క్ నుండి రక్షించబడకపోతే లేదా పూర్తిగా సిద్ధం కానట్లయితే, వారు అనేక విధాలుగా తమ బహిర్గతాన్ని తగ్గించవచ్చు. ఒక పరిశ్రమ లేదా జారీచేసే వారి లో క్షీణత తరచుగా అనూహ్యంగా ఉంటుంది కాబట్టి, బ్యాంకులు వైవిధ్యత ద్వారా తమ బహిర్గతాన్ని తగ్గిస్తాయి.

2.) ఆపరేషనల్ రిస్క్: ఆపరేషనల్ రిస్క్ అనేది ప్రజలు, ఏదైనా సాంకేతిక లేదా ఇతర వ్యవస్థలు లేదా ప్రక్రియల వల్ల ఏర్పడే లోపాలు, అంతరాయాలు లేదా నష్టాల వల్ల నష్టపోయే ప్రమాదం. రిటైల్ బ్యాంకింగ్ మరియు అసెట్ మేనేజ్మెంట్ వంటి సాధారణ వ్యాపార కార్యకలాపాలలో ఆపరేషనల్ రకం రిస్క్ తులనాత్మకంగా తక్కువగా ఉంటుంది మరియు అమ్మకాలు మరియు ట్రేడింగ్ వంటి కార్యకలాపాలకు ఎక్కువగా ఉంటుంది.

బ్యాంక్ యొక్క సైబర్ సెక్యూరిటీని ఉల్లంఘించడం ద్వారా వ్యాపార కార్యకలాపాలకు అంతరాయం ఏర్పడితే, బ్యాంక్ నుండి కస్టమర్ సమాచారం లేదా డబ్బును దొంగిలించడానికి హ్యాకింగ్ చేయడం ‘ఆపరేషనల్ రిస్క్’ అంటారు. ఏదైనా పరిస్థితి ఏర్పడితే బ్యాంక్ లేదా వ్యాపారం కస్టమర్ల నుండి మూలధనం మరియు నమ్మకాన్ని కోల్పోతుంది మరియు భవిష్యత్తులో కస్టమర్లను ఆకర్షించడం దాని ఖ్యాతి చాలా కష్టం.

3.) మార్కెట్ రిస్క్: మార్కెట్ రిస్క్ క్యాపిటల్ మార్కెట్లలో బ్యాంక్ కార్యకలాపాలతో ముడిపడి ఉంటుంది. ఈక్విటీ మార్కెట్ యొక్క అనూహ్యతతో, క్రెడిట్ వస్తువుల ధరలను వ్యాప్తి చేస్తుంది మరియు వడ్డీ రేట్లు బ్యాంకులు ఎప్పుడైనా మార్కెట్ రిస్క్ కలిగి ఉంటాయి. క్యాపిటల్ మార్కెట్ లేదా సేల్స్ మరియు ట్రేడింగ్లో భారీగా పెట్టుబడులు పెట్టిన బ్యాంకులు ఈ రకమైన రిస్క్ నుండి మరింత బహిర్గతమవుతాయి.

వస్తువుల ధరలు ఈ ప్రమాదంలో కీలక పాత్ర పోషిస్తున్నాయి, ఎందుకంటే సరుకులను ఉత్పత్తి చేసే కంపెనీలలో ఒక బ్యాంకు పెట్టుబడి పెట్టవచ్చు మరియు ఒక నిర్దిష్ట వస్తువు విలువ దాని సరఫరా మరియు డిమాండ్ గొలుసుతో మారుతుంది మరియు ఈ గొలుసు అంచనా వేయడం కష్టం.

బ్యాంకులు తమ పెట్టుబడులను వైవిధ్యపరచాలి మరియు ఇతర మరియు విలోమ సంబంధిత పెట్టుబడులతో తమ పెట్టుబడిని హెడ్జ్ చేయడం ద్వారా వారి పెట్టుబడిని తగ్గించాలి.

4.) లిక్విడిటీ రిస్క్: లిక్విడిటీ రిస్క్ బ్యాంకుల కస్టమర్లకు రోజువారీ కార్యకలాపాలలో నగదును సకాలంలో అందించలేకపోవడాన్ని చూపుతుంది. నిధుల బాధ్యతలను నెరవేర్చడానికి నగదు లిక్విడిటీని యాక్సెస్ చేయగల బ్యాంక్ సామర్థ్యాన్ని ఇది సూచిస్తుంది. ఒక బ్యాంకు తమ ఖాతాదారులలో కొంతమందికి ఒక్క రోజు నగదు అందించడంలో ఆలస్యం అయినా అది వినియోగదారుల విశ్వాసాన్ని కోల్పోతుంది.

స్వల్పకాలిక నిధుల వనరులపై అతిగా ఆధారపడటం, నిరర్ధక ఆస్తులలో బ్యాలెన్స్ షీట్ ఏకాగ్రత, కస్టమర్లు బ్యాంకుపై విశ్వాసం కోల్పోవడం వల్ల లిక్విడిటీ ప్రమాదాలు సంభవిస్తాయి. ఇది ఆస్తి-బాధ్యత బ్యాలెన్సింగ్ యొక్క తప్పు నిర్వహణను చూపుతుంది.

ఈ ప్రమాదాన్ని నివారించడానికి, బయటి నిధుల ప్రవాహం లేకుండా కూడా కొంతకాలం జీవించడానికి తగినంత ద్రవ ఆస్తులను కలిగి ఉండటానికి RBI ఎప్పటికప్పుడు నిబంధనలను ఇస్తుంది.

Banking Awareness PDF in Telugu : Conclusion

Banking Awareness మెయిన్స్ పరీక్షలో చాల ముఖ్యమైన పాత్ర పోషిస్తుంది. ఎందుకంటే Banking Awareness కోసం ఒక ప్రత్యేక విభాగం ఉన్న SBI,IBPS RRB,IBPS,RBI & SEBI వంటి అనేక పరీక్షలు ఉన్నాయి. ఇంటర్వ్యూలో ఈ విభాగం మీకు మరింత ఉపయోగపడుతుంది ఎందుకంటే ఇంటర్వ్యూ మొత్తం Banking Awareness ఆధారంగా ఉంటుంది. కాబట్టి మీరు ఈ అంశంపై బాగా ప్రావీణ్యం కలిగి ఉంటే SBI,IBPS RRB,IBPS,RBI & SEBI వంటి అనేక పరీక్షలలో రాణించవచ్చు.

Banking Awareness PDF in Telugu : FAQs

Q 1. Banking Awareness కోసం ఉత్తమమైన పుస్తకం ఏమిటి?

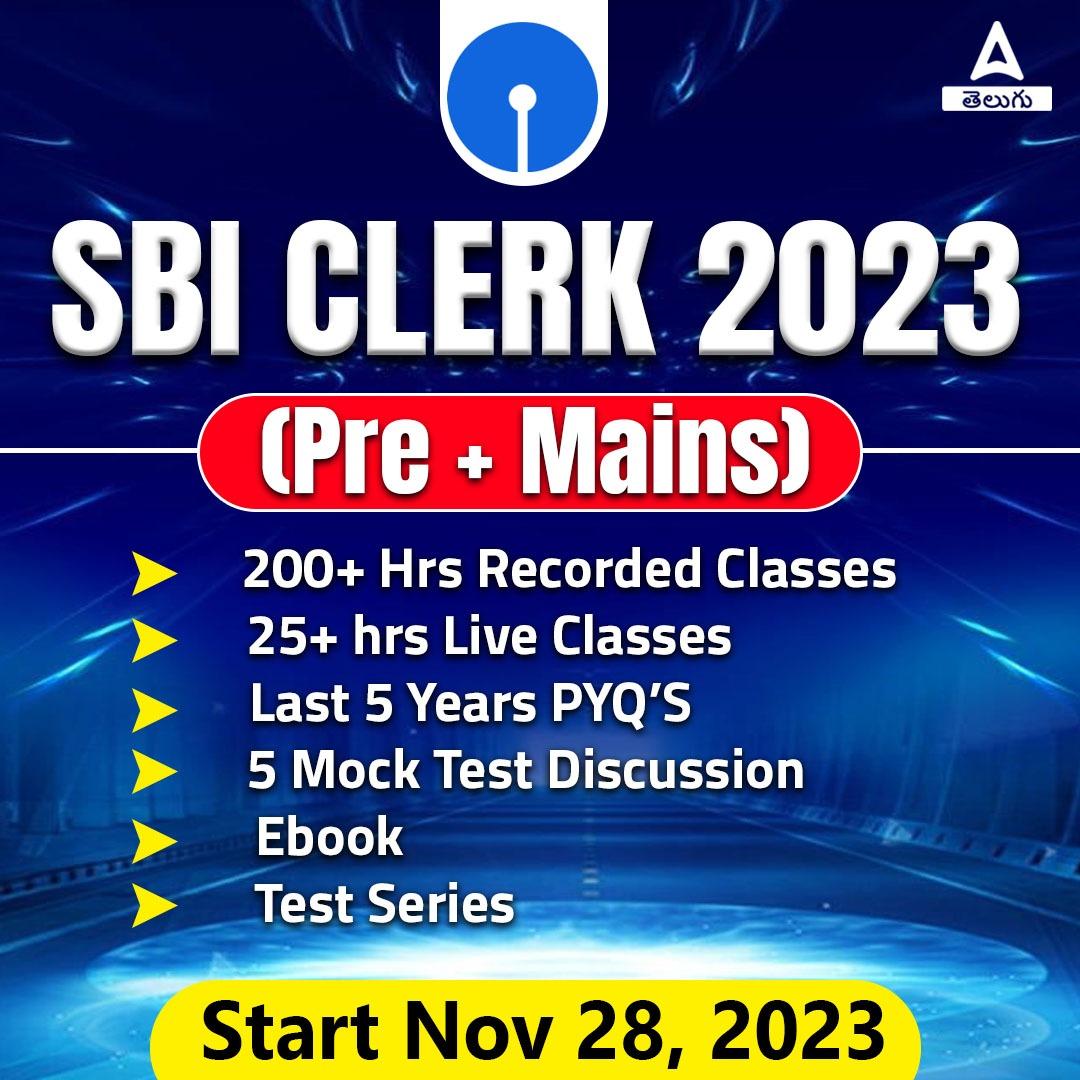

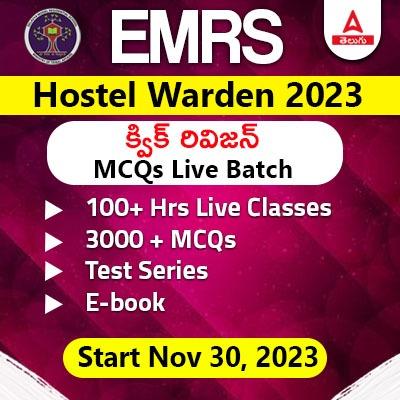

జ. Adda247 అందించే Banking Awareness PDF పుస్తకం చాలా ఉత్తమమైనది. ఇది adda247 APPలో మీకు లభిస్తుంది.

Q 2. Banking Awareness విభాగం కోసం ఎలా సిద్ధం కావాలి?

జ. అప్డేట్-సోర్స్(తాజా వార్తలు) మరియు ఆర్బిఐ అధికారిక వెబ్సైట్ నుండి బ్యాంకింగ్ అవగాహన కై సిద్ధం కావాలి, తద్వారా మీకు తాజా వాస్తవాలు,సమాచారాలు తెలుస్తాయి.

Q 3. బ్యాంకింగ్ అవగాహన మరియు ఆర్థిక అవగాహన భిన్నంగా ఉంటుందా?

జ. అవి భిన్నంగా ఉంటాయి కాని పరీక్షా కోణం కై బ్యాంకింగ్లో భాగంగా ఆర్థిక అవగాహనను అధ్యయనం చేయాల్సి ఉంటుంది.

Q 4. బ్యాంకింగ్ అవగాహనకు సిద్ధం కావాల్సిన ముఖ్యమైన అంశాలు ఏమిటి?

జ. బ్యాంకింగ్ చరిత్ర మరియు బ్యాంకింగ్, ఆర్బిఐ నిర్మాణం మరియు విధులు,భారత దేశంలోని కరెన్సీ సర్క్యులేషన్ అండ్ మేనేజ్మెంట్ – లెండింగ్ రేట్లు, భారతదేశంలో బ్యాంకుల జాతీయికరణ, ద్రవ్య విధానం, భారతదేశంలో బ్యాంకు ఖాతాల రకాలు, ఆర్థిక చేరికలు, MCLR, NPA-నాన్-పెర్ఫార్మింగ్ అసెట్స్(ఆస్తులు), సెక్యూరిటైజేషన్ అండ్ ఫైనాన్షియల్ అసెట్స్ల (ఆస్తుల)పునర్నిర్మాణం మరియు ఎన్ఫోర్స్మెంట్, సెక్యూరిటీ ఇంటరెస్ట్ (SARFAESI) చట్టం, డిపాజిట్ ఇన్సూరెన్స్ అండ్ క్రెడిట్ గ్యారెంటీ కార్పొరేషన్ (DICGC).